أتربة ورياح على الشرقية لمدة 9 ساعات

![]() رئيس الوزراء الأسترالي يصف إيلون ماسك بالملياردير المتغطرس

رئيس الوزراء الأسترالي يصف إيلون ماسك بالملياردير المتغطرس

![]() نهاية درامية لمصممة أزياء شهيرة بسبب جلود التماسيح والثعابين

نهاية درامية لمصممة أزياء شهيرة بسبب جلود التماسيح والثعابين

![]() هل يمكن إضافة مرافقين في الحج بعد سداد رسوم الفاتورة؟

هل يمكن إضافة مرافقين في الحج بعد سداد رسوم الفاتورة؟

![]() جيسوس: الهلال حُرم من ركلة جزاء وهذا الأمر وراء إقصائنا

جيسوس: الهلال حُرم من ركلة جزاء وهذا الأمر وراء إقصائنا

![]() مدرب العين : احترمنا الهلال فكان التأهل من نصيبنا

مدرب العين : احترمنا الهلال فكان التأهل من نصيبنا

![]() تحرش واحتيال.. متهمون بعدة جرائم في قبضة الأمن

تحرش واحتيال.. متهمون بعدة جرائم في قبضة الأمن

![]() آرسنال يدك شباك تشيلسي بخماسية نظيفة

آرسنال يدك شباك تشيلسي بخماسية نظيفة

![]() الميز النسبية في الطائف ببرنامج ريف

الميز النسبية في الطائف ببرنامج ريف

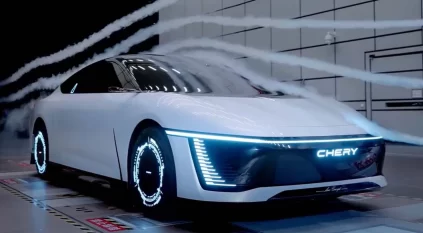

![]() شيري تطلق عصرًا جديدًا من تقنية QPower في معرض بكين للسيارات

شيري تطلق عصرًا جديدًا من تقنية QPower في معرض بكين للسيارات

![]()

أمريكانا تطرح أسهمها بشكل مزدوج ومتزامن بالسعودية والإمارات

أعلنت شركة أمريكانا للمطاعم العالمية بي إل سي أنها تخطط لتسجيل وطرح أسهمها للاكتتاب العام بشكل مزدوج ومتزامن في السوق الرئيسية لدى تداول السعودية وسوق أبو ظبي للأوراق المالية.

موافقة تداول

وأوضحت شركة الأهلي المالية، في بيان لهان بصفتها مدير الاكتتاب والمستشار المالي ومدير سجل اكتتاب المؤسسات والمنسق الدولي ومتعهد التغطية وجولدمان ساكس العربية السعودية وشركة مورغان ستانلي السعودية وشركة فاب كابيتال المالية بصفتهم مستشارين ماليين ومديري سجل الاكتتاب والمنسقون الدوليون ومتعهدي التغطية في الطرح العام الأولي المحتمل بشكل مزدوج ومتزامن في المملكة العربية السعودية ودولة الإمارات العربية المتحدة لشركة أمريكانا للمطاعم العالمية بي إل سي (“الشركة” أو “أمريكانا”) عن نية الشركة في طرح أسهمها للاكتتاب العام الأولي (“الطرح”) وإدراج أسهمها العادية في السوق الرئيسية لدى تداول السعودية وسوق أبو ظبي للأوراق المالية حيث من المتوقع أن يشمل الطرح بيع 30% من أسهم الشركة.

تحديد سعر الطرح

وتابع البيان “حصلت الشركة على موافقة تداول السعودية على طلب إدراج أسهمها في السوق الرئيسية بتاريخ 25 أكتوبر 2022م، كما حصلت على موافقة هيئة السوق المالية على طلبها بطرح 2,527,089,930 سهم عادي (تمثل 30% من أسهم الشركة) للاكتتاب العام بتاريخ 31 أكتوبر 2022م. وسيتم تحديد سعر الطرح النهائي لجميع المكتتبين بعد نهاية فترة بناء سجل الأوامر”.