أتربة ورياح على الشرقية لمدة 9 ساعات

![]() رئيس الوزراء الأسترالي يصف إيلون ماسك بالملياردير المتغطرس

رئيس الوزراء الأسترالي يصف إيلون ماسك بالملياردير المتغطرس

![]() نهاية درامية لمصممة أزياء شهيرة بسبب جلود التماسيح والثعابين

نهاية درامية لمصممة أزياء شهيرة بسبب جلود التماسيح والثعابين

![]() هل يمكن إضافة مرافقين في الحج بعد سداد رسوم الفاتورة؟

هل يمكن إضافة مرافقين في الحج بعد سداد رسوم الفاتورة؟

![]() جيسوس: الهلال حُرم من ركلة جزاء وهذا الأمر وراء إقصائنا

جيسوس: الهلال حُرم من ركلة جزاء وهذا الأمر وراء إقصائنا

![]() مدرب العين : احترمنا الهلال فكان التأهل من نصيبنا

مدرب العين : احترمنا الهلال فكان التأهل من نصيبنا

![]() تحرش واحتيال.. متهمون بعدة جرائم في قبضة الأمن

تحرش واحتيال.. متهمون بعدة جرائم في قبضة الأمن

![]() آرسنال يدك شباك تشيلسي بخماسية نظيفة

آرسنال يدك شباك تشيلسي بخماسية نظيفة

![]() الميز النسبية في الطائف ببرنامج ريف

الميز النسبية في الطائف ببرنامج ريف

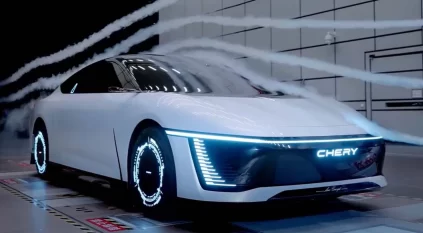

![]() شيري تطلق عصرًا جديدًا من تقنية QPower في معرض بكين للسيارات

شيري تطلق عصرًا جديدًا من تقنية QPower في معرض بكين للسيارات

![]()

مليون ريال مكافأة لمن يكشف مخالفات نظام الضريبة الانتقائية

نشرت الجريدة الرسمية، اليوم الجمعة، لوائح وأنظمة اللائحة التنفيذية لنظام الضريبة الانتقائية.

وجاء في نص لوائح وأنظمة اللائحة التنفيذية لنظام الضريبة الانتقائية ما يلي:

المادة الأولى: تعريفات

يقصد بالألفاظ والعبارات الآتية- أينما وردت في النظام- المعاني المبينة أمام كل منها، ما لم يقتضِ السياق خلاف ذلك:

المجلس: مجلس التعاون لدول الخليج العربية.

الدولة العضو: أي دولة تتمتع بالعضوية الكاملة في المجلس وفقًا لنظامه الأساسي.

اللجنة الوزارية: لجنة التعاون المالي والاقتصادي لدول المجلس.

الضريبة المستحقة: الضريبة على السلع الانتقائية والواجب سدادها للهيئة.

الوعاء الضريبي: قيمة السلعة الانتقائية التي تفرض الضريبة بناءً عليها، وتتمثل في القيمة الأعلى من سعر بيع التجزئة المحدد من قبل المستورد أو المنتج، أو السعر المعياري المتفق عليه لتلك السلع وفقًا لأحكام الاتفاقية أيهما أعلى؛ غير شامل الضريبة المستحقة وضريبة القيمة المضافة.

الختم الضريبي: يقصد به العلامة المميزة المنصوص عليها في المادة (18) من الاتفاقية وهو عبارة عن ملصق أو رمز أو علامة يوضع على السلع الانتقائية المحددة يُفعل بطريقة إلكترونية، ويتم تحديد شكله والمعلومات التي يتضمنها من قبل الهيئة.

المورد المعتمد: الشخص المرخص من قبل الهيئة بتوريد الأختام الضريبية.

الحيازة لأغراض تجارية: حيازة السلع الانتقائية لأغراض القيام بأنشطة تجارية أو أي أنشطة مرتبطة بها، أو حيازة سلع انتقائية بكمية تزيد عن الكميات المحددة من قبل الهيئة.

السلع الانتقائية المحددة: هي السلع الانتقائية التي يلزم وضع أختام ضريبية عليها لأغراض هذه اللائحة.

الوضع المعلق للضريبة: الوضع الذي يعلق فيه استحقاق الضريبة على السلع الانتقائية.

الشخص الملزم بسداد الضريبة: الشخص الملزم بموجب أحكام النظام واللائحة عن احتساب الضريبة المستحقة على حسابه والإقرار عنها وسدادها للهيئة.

المرخص له: الشخص الموافق له من قبل الهيئة للقيام، خلال ممارسته عمله، بإنتاج السلع الانتقائية، أو تحويل، أو حيازة، أو تخزين، أو نقل، أو تلقي السلع الانتقائية المنتجة محليًّا أو المستوردة في مستودع ضريبي.

السلع الانتقائية: السلع الخاضعة للضريبة وفقًا لأحكام النظام واللائحة.

استيراد السلع الانتقائية: دخول السلع الانتقائية إلى المملكة والتي لا يتم وضعها لاحقًا تحت وضع معلق للرسوم الجمركية، بالإضافة إلى التخليص الجمركي والإفراج عن السلع الانتقائية لأغراض الاستيراد في المملكة.

المستودع الضريبي: المكان المحدد الذي يسمح فيه للمرخص له بإنتاج السلع الانتقائية، أو تحويل، أو تخزين، أو تلقي السلع الانتقائية تحت وضع معلق للضريبة.

التلف الكلي: يكون عندما تصبح السلع الانتقائية غير صالحة للاستعمال بشكل مطلق.

2- فيما عدا ما نصت عليه الفقرة (1) من هذه المادة، تكون للألفاظ والعبارات الواردة في اللائحة المعاني المحددة لها في الاتفاقية والنظام.

الفصل الثاني: السلع الانتقائية

المادة الثانية: السلع الانتقائية

تُفرض الضريبة الانتقائية على السلع التالية:

1- منتجات التبغ.

2- المشروبات الغازية.

3- مشروبات الطاقة.

المادة الثالثة: معدلات الضريبة

1- يطبق معدل ضريبة قدره 100% على منتجات التبغ.

2- يطبق معدل ضريبة قدره 50% على المشروبات الغازية.

3- يطبق معدل ضريبة قدره 100% على مشروبات الطاقة.

الفصل الثالث: حساب الضريبة المستحقة

المادة الرابعة: حساب الضريبة

1- تحتسب الضريبة المستحقة على السلع الانتقائية، من خلال تطبيق معدلات الضريبة الانتقائية المحددة لكل سلعة انتقائية على الوعاء الضريبي لتلك السلعة.

2- يتم احتساب الضريبة المستحقة بناءً على معدل الضريبة المطبق في وقت طرح السلعة الانتقائية للاستهلاك.

3- في حال تعدد معدلات الضريبة الانتقائية التي يمكن أن تطبق على السلعة، تطبق الضريبة الانتقائية الأعلى.

الفصل الرابع: حالات فرض الضريبة

المادة الخامسة: الطرح للاستهلاك

تُعد السلع الانتقائية مطروحة للاستهلاك وبالتالي تستحق الضريبة عليها في الحالات التالية:

1- استيراد السلع الانتقائية ما لم تكن في وضع معلق للضريبة.

2- إنتاج السلع الانتقائية خارج وضع معلق للضريبة.

3- الإفراج عن السلع الانتقائية من أي وضع معلق للضريبة.

4- حيازة السلع الانتقائية خارج أي وضع معلق للضريبة لم تسدد الضريبة المستحقة عليها.

5- التلف الكلي للسلع الانتقائية أو فقدانها في وضع معلق للضريبة، ما لم يثبت المرخص له أن فقدها أو تلفها ناتج عن أسباب خارجة عن إرادته وذلك بالشروط والإجراءات التالية:

أ- قيام المرخص له بتعبئة النموذج المعد من الهيئة لذلك الغرض، على أن يشمل على الأقل المعلومات التالية:

1- رقم ترخيص المستودع الضريبي للشخص المرخص له.

2- المعلومات المتعلقة بحالة التلف الكلي أو الفقد النهائي للسلع الانتقائية.

3- أدلة تؤكد بأن التلف الكلي أو الفقد النهائي للسلع الانتقائية كان خارجًا عن إرادة المرخص له.

ب- قيام المرخص له بتقديم النموذج إلى الهيئة خلال مدة لا تتجاوز 7 أيام من تاريخ حدوث التلف الكلي أو الفقد النهائي.

ج- تقوم الهيئة بإبلاغ المرخص له بقرارها خلال مدة لا تتجاوز 14 يومًا من تاريخ استلام النموذج وإلا أعتبر التلف الكلي للسلع الانتقائية أو فقدها قد تم لأسباب خارجة عن إرادة المرخص له.

د- يجوز للإدارة المعنية في الهيئة ولمرة واحدة فقط تمديد المدة المشار إليها في الفقرة (ج) أعلاه لمدة أخرى مماثلة، على أن يصدر قرار التمديد قبل نهاية المدة الأولى وأن يتم إبلاغ المرخص له بذلك.

هـ- إذا لم يقم المرخص له بتقديم النموذج خلال المدة المشار إليها في الفقرة (ب) أعلاه، أو إذا قررت الهيئة أن المعلومات المقدمة غير كافية أو غير صحيحة، يتم اعتبار السلع الانتقائية قد طرحت للاستهلاك من وقت التلف الكلي أو الفقد النهائي.

المادة السادسة: الوضع المعلق للضريبة

تعلق الضريبة على السلع الانتقائية في الحالتين الآتيتين:

1- إنتاج السلع الانتقائية أو تحويل، أو حيازة، أو تخزين، أو تلقي السلع الانتقائية المنتجة محليًّا من قبل المرخص له.

2- نقل السلع الانتقائية في أي من الحالات الآتية:

أ- من مستودع ضريبي في المملكة إلى مستودع ضريبي آخر في المملكة.

ب- من مستودع ضريبي في المملكة إلى مستودع ضريبي في أي دولة عضو.

ج- من مستودع ضريبي في أي دولة عضو إلى مستودع ضريبي في المملكة.

د- من مستودع ضريبي في المملكة أو في أي دولة عضو إلى خارج إقليم دول المجلس للتصدير أو إعادة التصدير وفقًا لأحكام نظام (قانون) الجمارك الموحد.

هـ) عند الاستيراد إلى مستودع ضريبي في المملكة أو أي دولة عضو.

الفصل الخامس: الأشخاص الملزمون بسداد الضريبة المستحقة

المادة السابعة: الأشخاص الملزمون بسداد الضريبة المستحقة

1- الأشخاص الملزمون بسداد الضريبة المستحقة، هم:

أ- مستورد السلع الانتقائية خارج وضع معلق للضريبة.

ب- منتج السلع الانتقائية خارج وضع معلق للضريبة.

ج-المرخص له عند نقل السلع الانتقائية خلافًا لحالات التعليق المشار إليها في الفقرة (2) من المادة السادسة من اللائحة.

د- المرخص له عند التلف الكلي أو الفقد النهائي للسلع الانتقائية دون أن يثبت أن ذلك قد تم لأسباب خارجة عن إرادته وفقًا لما نصت عليه الفقرة (5) من المادة الخامسة من اللائحة.

هـ- المرخص له عند الإفراج عن السلع الانتقائية من وضع معلق للضريبة.

و- أي شخص يحوز سلع انتقائية لأغراض تجارية خارج وضع معلق للضريبة لم تسدد الضريبة المستحقة عليها، دون أن يثبت عدم علمه بأن الضريبة المستحقة على تلك السلع لم تسدد، ويعد الحائز على سلع انتقائية محددة خارج وضع معلق للضريبة لأغراض تجارية دون وجود أختام ضريبية صالحة ومفعلة عليها، على علم بأن الضريبة المستحقة على تلك السلع لم تسدد.

ز- أي شخص آخر يطرح سلع انتقائية للاستهلاك.

2- في حال تعدد الأشخاص الملزمون بسداد الضريبة المستحقة، وفقًا للفقرة (1) من هذه المادة، فإنهم يعدون مسؤولين بالتضامن عن سداد هذه الضريبة، وللهيئة مطالبتهم جميعًا بسداد الضريبة أو مطالبة أيٍّ منهم بذلك وفقًا لما تراه محققًا للمصلحة العامة.

الفصل السادس: الوعاء الضريبي

المادة الثامنة: إثبات صحة سعر البيع بالتجزئة

1- بناء على طلب من الهيئة أو من مصلحة الجمارك، على الشخص الملزم بسداد الضريبة المستحقة تقديم دليل لإثبات صحة سعر بيع التجزئة المصرح عنه.

2- في حال عدم توفر أدله كافية بناءً على الفقرة (1) من هذه المادة أو عدم وجودها، أو في حال كان لدى الهيئة أو مصلحة الجمارك أساس معقول يدعو للشك حول صحة أسعار بيع التجزئة المصرح عنها، يحق للهيئة أو لمصلحة الجمارك رفض تلك الأسعار التي استخدمت لحساب الضريبة المستحقة وتحديد السعر الصحيح وفقًا لأحكام اللائحة.

الفصل السابع: الأختام الضريبية

المادة التاسعة: الأختام الضريبية

1- يجب وضع أختام ضريبية صالحة على السلع الانتقائية المحددة وتفعيلها قبل طرحها للاستهلاك في المملكة. وتقوم الهيئة بتحديد الإجراءات المتعلقة بتفعيل الأختام الضريبية والتحقق من صلاحيتها.

2- تعد السلع الانتقائية التالية سلعًا انتقائية محددة:

أ- منتجات التبغ.

ب- المشروبات الغازية.

ج- مشروبات الطاقة.

3- الشخص المسؤول عن وضع الأختام الضريبية على السلع الانتقائية المحددة وتفعيلها هو المسجل الذي يطرح أو سيقوم بطرح تلك السلع للاستهلاك في المملكة في الحالات المشار إليها في الفقرات (1)، (2)، (3) من المادة الخامسة من هذه اللائحة.

4- توفر الهيئة للمسجلين الوسائل اللازمة للتحقق من تفعيل الأختام الضريبية.

5- توضع الأختام الضريبية على السلع الانتقائية المحددة المراد طرحها للاستهلاك في المملكة في المواقع التالية:

أ- في مستودع جمركي أو مستودع ضريبي مرخص في المملكة، باستثناء محلات الأسواق الحرة المرخصة كمستودعات ضريبية.

ب- خارج المملكة.

ج- مواقع أخرى تحددها الهيئة.

6- لا يجوز إزالة الأختام الضريبية المفعلة الموضوعة على السلع الانتقائية المحددة.

7- تتولى الهيئة العامة للجمارك مسؤولية التحقق من صلاحية وتفعيل الأختام الضريبية الموضوعة على السلع الانتقائية المحددة عند دخولها إلى المملكة، وفقًا للإجراءات التي تحددها الهيئة.

8- لا تنطبق هذه المادة على السلع الانتقائية المحددة التي ترد بصحبة المسافرين القادمين إلى المملكة مع أمتعتهم الشخصية لأغراض غير تجارية.

المادة العاشرة: المورّد المعتمد للختم الضريبي

1- تُورد الأختام الضريبية من قِبل الموردين المعتمدين من قبل الهيئة.

2- يمنع أي شخص-بخلاف المورد المعتمد- من إنتاج أو توريد أو بيع أو مقايضة أو مبادلة الأختام الضريبية.

3- تحدد الهيئة أسعار شراء الأختام الضريبية بالاتفاق مع الموردين المعتمدين ويتم الإعلان عنها بالطرق التي تراها الهيئة مناسبة.

المادة الحادية عشرة: شراء الأختام الضريبية

1- على المسجل عند عزمه طرح سلع انتقائية محددة للاستهلاك في المملكة تقديم طلب شراء للأختام الضريبية، ويخضع الطلب لموافقة الهيئة.

2- يتم تقديم الطلب باستخدام النموذج المعد لذلك من قبل الهيئة على أن يتضمن على الأقل المعلومات الآتية:

أ- بيانات مقدم الطلب بما في ذلك رقم تسجيله لأغراض الضريبة الانتقائية.

ب- نوع السلع الانتقائية المحددة التي ستُوضع الأختام الضريبية عليها.

ج- عدد الأختام الضريبية التي يرغب بشرائها.

د- تحديد الموقع الذي سيتم فيه وضع الأختام الضريبية على السلع الانتقائية المحددة.

3- تُشعر الهيئة مقدم الطلب بقرارها حيال الموافقة على الطلب من عدمه.

المادة الثانية عشرة: حيازة الأختام الضريبية

يجب على أي شخص يحوز أختامًا ضريبية من المورد المعتمد الالتزام بالآتي:

أ- حفظ الأختام الضريبية بشكل آمن قبل وضعها على السلع الانتقائية المحددة.

ب- الاحتفاظ بسجلات لجميع الأختام الضريبية المستخدمة وغير المستخدمة.

المادة الثالثة عشرة: إلغاء تفعيل الأختام الضريبية وإبطالها

1- يتم إلغاء تفعيل الأختام الضريبية أو إبطالها بعد الحصول على موافقة الهيئة.

2- يجب أن تبطل الأختام الضريبية في أي من الحالات الآتية:

أ- إذا تم الحصول على الأختام الضريبية بطريقة مخالفة للنظام واللائحة.

ب- إذا لم يتم وضع الأختام الضريبية على السلع الانتقائية المحددة أو تفعيلها في غضون 12 شهرًا من تاريخ شراء الأختام.

ج- أي حالات أخرى تحددها الهيئة.

3- يمكن إلغاء تفعيل الأختام الضريبية في الحالات الآتية:

أ- الحالات الواردة في الفقرة (2) من هذه المادة.

ب- عند حدوث خطأ في عملية تفعيل الأختام الضريبية.

ج- إذا كانت السلع الانتقائية المحددة التي تم وضع الأختام الضريبية عليها تم تصديرها خارج المملكة.

د- عند إتلاف السلع الانتقائية المحددة قبل طرحها للاستهلاك في المملكة.

هـ- أي حالات أخرى تحددها الهيئة.

4- باستثناء ما ورد في الفقرة الفرعية (ج) من الفقرة (3) من هذه المادة، يجب على الشخص المسؤول عن وضع الأختام الضريبية على السلع الانتقائية المحددة أن يطلب إلغاء تفعيل الأختام الضريبية أو إبطالها في أي من الحالات الواردة في الفقرة (2) أو (3) من هذه المادة.

5- تحظر حيازة الأختام الضريبية التي تم إبطالها، ويجب إتلافها من قبل الشخص المسؤول عن وضعها على السلع الانتقائية المحددة أو من ينيبه، أو من كانت في حيازته.

المادة الرابعة عشرة: أحكام إضافية

يصدر محافظ الهيئة الإرشادات والقواعد الإجرائية المتعلقة بالأختام الضريبية ومن ذلك، على سبيل المثال لا الحصر، ما يلي:

أ- إنتاج وتوريد الأختام الضريبية.

ب- عملية الشراء والدفع للأختام الضريبية.

ج- تحديد مواصفات الأختام الضريبية وطريقة وضعها على السلع الانتقائية المحددة.

د- تفعيل وإلغاء تفعيل وإبطال وإتلاف الأختام الضريبية.

هـ- مسك وحفظ السجلات المتعلقة بالنظام الإلكتروني للأختام الضريبية.

و- مواعيد إتاحة شراء الأختام الضريبية، وتاريخ وجوب وضعها على السلع الانتقائية المحددة.

ز- الترخيص للموردين المعتمدين.

الفصل الثامن: الإقرار عن الضريبة المستحقة

المادة الخامسة عشرة: الإقرار عن الضريبة المستحقة على الاستيراد

1- في حالة استيراد سلع انتقائية وطرحها للاستهلاك، تقوم مصلحة الجمارك بحساب قيمة الضريبة المستحقة على حسب الوعاء الضريبي، وبناءً على الإجراءات المحددة وفقًا لنظام (قانون) الجمارك الموحد.

2- لأغراض الفقرة (1) من هذه المادة، يقوم المستورد بتقديم المعلومات التالية، إلى مصلحة الجمارك:

أ- معلومات عن نوع السلع الانتقائية التي يرغب في الإفراج عنها.

ب- سعر بيع التجزئة لتلك السلع الانتقائية.

أي معلومات أخرى تطلبها مصلحة الجمارك.

ج- إذا اكتشفت مصلحة الجمارك أنه لم يصرح عن سلع انتقائية تم استيرادها، فعلى المصلحة إبلاغ الهيئة عن ذلك.

المادة السادسة عشرة: الإقرارات الضريبية

1- ترتبط الفترات الضريبية بالسنة المالية للدولة، وتحدد مدة كل فترة ضريبية بشهرين تقويميين بحيث يكون في السنة المالية الواحدة ستة فترات ضريبية، وعلى المسجل خلال 15 يومًا من تاريخ انتهاء هذه الفترة تقديم إقرار ضريبي عن السلع التي تم الإفراج عنها من وضع معلق للضريبة خلال هذه الفترة إلى الهيئة، وذلك باستخدام النموذج المعد لذلك الغرض من قبل الهيئة على أن يتضمن على الأقل المعلومات الآتية:

أ- معلومات عن المسجل مقدم الإقرار الضريبي.

ب- حساب قيمة الضريبة المستحقة لكل نوع من أنواع السلع الانتقائية التي طرحت للاستهلاك.

رقم رخصة المستودع الضريبي وبيان السلع التي تم الإفراج عنها من كل مستودع ضريبي.

ج- الأختام الضريبية الموضوعة على السلع الانتقائية المحددة المشمولة بالإقرار الضريبي.

2- في حال انتهت الفترة الضريبية وكانت المدة التي يجب على المسجل تقديم إقرار ضريبي عما تم خلالها من إفراج لسلع انتقائية من وضع معلق للضريبة لا تزيد عن شهر، فيجوز للهيئة أن تضم هذه الفترة الضريبية إلى الفترة الضريبية التالية لذلك الشخص، كإجراء يتم لفترة واحدة.

الفصل التاسع: تقييم الضريبة والإفصاح عنها

المادة السابعة عشرة: تقييم الهيئة للضريبة المستحقة

1- تقوم الهيئة بحساب مبلغ الضريبة المستحقة على السلع الانتقائية وفقًا لأحكام اللائحة في حال كان الشخص الملزم عن سداد الضريبة المستحقة:

أ- لم يلتزم بشروط التقدم بتصريح استيراد أو قدّم تصريح استيراد غير صحيح.

ب- لم يلتزم بشروط تقديم إقرار الضريبة الانتقائية أو قدم إقرارًا غير صحيح.

ج- لم يكن مسجلًا لأغراض الضريبة الانتقائية.

2- لأغراض هذه المادة، يعد تصريح الاستيراد أو إقرار الضريبة الانتقائية غير صحيح، إذا أدى إلى احتساب خاطئ للضريبة المستحقة.

3- تبلغ الهيئة الشخص الملزم بسداد الضريبة، بموجب إشعار كتابي، بمبلغ الضريبة المستحقة.

4- يجب أن يتضمن الإشعار الكتابي الأسس التي استخدمتها الهيئة في حسابها لمبلغ الضريبة المستحقة.

الفصل العاشر: سداد الضريبة المستحقة

المادة الثامنة عشرة: سداد الضريبة المستحقة

1- دون الإخلال بأحكام نظام (قانون) الجمارك الموحد، على مصلحة الجمارك تحصيل الضريبة المستحقة على الاستيراد نيابة عن الهيئة وفقًا للإجراءات التي تحددها الهيئة وتقوم مصلحة الجمارك بتحويل الضرائب المحصلة وتسليم أي مستندات مؤيدة لها إلى الهيئة خلال مدة تتراوح من سبعة إلى أربعة عشر يومًا من تاريخ تحصيلها.

2- دون الإخلال بالفقرة الأولى من هذه المادة، يجوز للهيئة الموافقة على تأجيل سداد الضريبة المستحقة على الشخص الملزم بسداد الضريبة على الاستيراد لمدة لا تتجاوز 45 يومًا إذا تحققت الشروط الآتية:

أ- تجاوزت قيمة الضريبة المستحقة على الاستيراد مليون (1000.000) ريال سعودي.

ب- أن يقدم الشخص الذي قام باستيراد السلع الانتقائية ضمانًا بنكيًّا أو نقديًّا إلى مصلحة الجمارك يغطي قيمة الضريبة المستحقة.

ج- أن يكون الضمان صالحًا وساريًا لمدة 60 يومًا على الأقل من تاريخ استيراد السلعة.

د- ألا يكون الشخص الذي قام باستيراد السلع الانتقائية قد قصر أو تخلف عن سداد الرسوم الجمركية أو الضريبة الانتقائية أو سداد قيمة الضمان خلال الاثني عشر (12) شهرًا السابقة.

هـ) ألا يكون الشخص الذي قام باستيراد السلع الانتقائية قد سبق إعلان إفلاسه أو أدين في مخالفة ضريبية أو مالية خلال الاثني عشر (12) شهرًا السابقة.

3- تسدد الضريبة المستحقة التي تم الإقرار عنها بإقرار الضريبة الانتقائية إلى الهيئة خلال مدة لا تتجاوز 15 يومًا بعد انتهاء مدة الإقرار الضريبي.

4- تسدد الضريبة المستحقة التي فرضت بموجب تقييم ضريبي إلى الهيئة خلال مدة 15 يومًا من تاريخ إبلاغ الشخص الملزم بسداد الضريبة من قبل الهيئة وفقًا للمادة السابعة عشرة من اللائحة.

المادة التاسعة عشرة: عدم سداد الضريبة المستحقة

1- إذا لم تسدد الضريبة المستحقة خلال المدة الزمنية المحددة، للهيئة في سبيل تحصيل الضريبة غير المسددة أو أي من الغرامات المفروضة وفقًا للنظام ولائحته التنفيذية، أن تصادر الضمانات المالية المقدمة وفقًا للنظام واللائحة.

2- على الهيئة إبلاغ الشخص الملزم بسداد الضريبة المستحقة بأي إجراء تم اتخاذه من قبلها وفقًا للفقرة (1) من هذه المادة.

الفصل الحادي عشر: طلب التسجيل لأغراض الضريبة الانتقائية

المادة العشرون: طلب التسجيل

1- يتم تقديم طلب تسجيل لأغراض الضريبة الانتقائية إلى الهيئة وذلك باستخدام النموذج المعد لذلك الغرض من قبلها على أن يتضمن على الأقل المعلومات التالية:

أ- بيانات مقدم الطلب.

ب- الأنشطة التي يرغب القيام بها وفقًا للمادة السادسة من النظام.

ج- نوع السلع الانتقائية التي ستكون جزءًا من تلك الأنشطة.

2- يجب أن يكون للمنشأة التي يزاول من خلالها مقدم الطلب نشاطه مقر دائم في المملكة.

المادة الحادية والعشرون: إصدار قرار بشأن طلب التسجيل

1- تصدر الهيئة قرارها بشأن طلب التسجيل لأغراض الضريبة الانتقائية خلال أربعة عشرة (14) يومًا من تاريخ تقديمه إليها، وعليها إرسال إشعار بالقرار إلى مقدم الطلب، على أن يتضمن على الأقل المعلومات الآتية:

أ- الرقم المرجعي لنموذج طلب التسجيل المعبأ من قبل مقدم الطلب.

ب- قبول أو رفض طلب التسجيل، مع توضيح أسباب الرفض.

2- يعد التسجيل نافذًا من تاريخ إصدار الموافقة على الطلب.

3- يعد طلب التسجيل مرفوضًا في حال عدم قيام الهيئة بإصدار قرارها خلال المدة المحددة بالفقرة (1) من هذه المادة.

4- للهيئة ولمرة واحدة تمديد المدة المشار إليها في الفقرة (1) من هذه المادة إلى مدة أخرى مماثلة، على أن يصدر قرار التمديد قبل نهاية المدة الأولى وأن يتم إشعار مقدم الطلب بذلك.

الفصل الثاني عشر: مسؤوليات المسجل لأغراض الضريبة الانتقائية

المادة الثانية والعشرون: المتطلبات الإدارية

1- على المسجل مسك وحفظ سجلات إلكترونية تسمح للهيئة بالتحقق من مدى التزامه بأحكام النظام واللائحة، وأن يكون لديه نظام إداري يسمح بالآتي:

أ- ضمان صحة واكتمال السجلات المتعلقة بالمعاملات التجارية.

ب- تقديم صورة شاملة عن جميع العمليات التجارية المرتبطة بتحصيل الضريبة الانتقائية.

2- لأغراض الفقرة (1) من هذه المادة، على المسجل الذي يحوز سلعًا انتقائية قبل طرحها للاستهلاك في المملكة، أن يحتفظ بسجلات إلكترونية لتلك السلع.

3- يجب أن تتضمن السجلات معلومات السلع الانتقائية المحددة التي تم طرحها للاستهلاك والبيانات الخاصة بالأختام الضريبية الموضوعة عليها والضريبة المستحقة عليها وفقًا لأحكام النظام واللائحة، وما يثبت سدادها.

4- يجوز للهيئة إضافة قواعد أخرى فيما يتعلق بالمتطلبات الإدارية والأمنية لحفظ الأختام الضريبية والسلع الانتقائية المحددة التي وضعت عليها هذه الأختام.

الفصل الثالث عشر: التعديل على التسجيل

المادة الثالثة والعشرون: التعديل على التسجيل

1- على المسجل إبلاغ الهيئة، بموجب إشعار كتابيّ، عند حدوث أي تغييرات في المعلومات الواردة في طلب التسجيل.

2- على المسجل تقديم الإشعار الوارد في الفقرة (1) من هذه المادة قبل حدوث تلك التغييرات، وإذا لم يكن ذلك ممكنًا، فعليه إبلاغ الهيئة كتابيًّا بذلك خلال مدة لا تزيد عن ثلاثين (30) يومًا من حدوث تلك التغييرات.

3- للهيئة تعديل التسجيل أو إلغاءه وفقًا للنظام واللائحة بحسب مدى تأثير التغييرات التي تمت على معلومات طلب التسجيل.

الفصل الرابع عشر: إجراءات إلغاء التسجيل

المادة الرابعة والعشرون: إلغاء التسجيل

تلغي الهيئة تسجيل المسجل في الحالات التالية:

1- إذا لم يزاول المسجل أي من الأنشطة التي تتطلب التسجيل وفقًا للمادة السادسة من النظام لمدة سنة من تاريخ التسجيل أو التوقف عن مزاولة النشاط.

2- بناءً على طلب من المسجل.

المادة الخامسة والعشرون: طلب إلغاء التسجيل

1- يتم تقديم طلب إلغاء التسجيل لأغراض الضريبة الانتقائية إلى الهيئة باستخدام النموذج المعد لذلك الغرض من قبلها على أن يتضمن على الأقل المعلومات التالية:

أ- بيانات المسجل، بما في ذلك رقم تسجيله لأغراض الضريبة الانتقائية.

ب- معلومات عن تراخيص المستودعات الضريبية للشخص المسجل لأغراض الضريبة الانتقائية.

ج- أسباب تقديم طلب إلغاء التسجيل.

2- لا يتم قبول طلب إلغاء التسجيل ما لم يقم المسجل بإلغاء أي ترخيص لمستودع ضريبي يملكه.

الفصل الخامس عشر: منح ترخيص المستودع الضريبي

المادة السادسة والعشرون: شروط منح ترخيص المستودع الضريبي

1- تُعتبر الأماكن المؤهلة للحصول على رخصة مستودع ضريبي هي الأماكن التي تنتج و/أو تخزن فيها سلع انتقائية.

2- يعد المكان الذي لا ينتج فيه سلع انتقائية مؤهلًا للحصول على رخصة مستودع ضريبي في حال توافر كل من الآتي:

أ- إذا كان متوسط كمية السلع الانتقائية التي يحوزها خلال مدة اثني عشر شهرًا تتجاوز أي من التالي:

1- 10 مليون لتر من المشروبات الغازية أو مشروبات الطاقة.

2- مليار سيجارة أو وحدات فردية أخرى من منتجات التبغ.

3- 500 ألف كيلوجرام من منتجات التبغ الأخرى.

ب- كمية السلع الانتقائية التي يتم نقلها من المملكة تحت الوضع المعلق للضريبة لا تقل عن 70% من السلع الانتقائية التي يتم حيازتها في هذا الموقع.

ج- الحصول على تصريح من مجلس الإدارة.

3- لا تعد الأماكن التي تباع فيها السلع الانتقائية مباشرة إلى المستهلكين مؤهلة للحصول على ترخيص مستودع ضريبي.

4- استثناءً من الأحكام الواردة في الفقرتين (2) و(3) من هذه المادة، تعد الأماكن التالية مؤهلة للحصول على ترخيص مستودع ضريبي:

أ- محلات الأسواق الحرة.

ب- أي أماكن أخرى تحددها الجهات المختصة.

المادة السابعة والعشرون: إنتاج السلع الانتقائية

1- تنتج السلع الانتقائية فقط في المستودع الضريبي المرخص له بإنتاج تلك السلع الانتقائية.

2- دون الإخلال بالفقرة (1) من هذه المادة، لا يجوز منح ترخيص مستودع ضريبي للاماكن التي يتم فيها تحويل المركزات الانتقائية إلى سلع انتقائية نهائية لغرض الاستهلاك الفوري في هذه المواقع.

3- المرخص له هو منتج تلك السلع الانتقائية.

المادة الثامنة والعشرون: تخزين السلع الانتقائية

1- يجوز تخزين وحفظ السلع الانتقائية تحت وضع معلق للضريبة فقط في المستودع الضريبي المرخص له بتخزين تلك السلع الانتقائية.

2- يكون المرخص له هو نفسه مالك السلع الانتقائية، باستثناء السلع الانتقائية التي تم إنتاجها في المستودع الضريبي لشخص آخر.

الفصل السادس عشر: ترخيص المستودع الضريبي

المادة التاسعة والعشرون: طلب ترخيص المستودع الضريبي

1- للحصول على ترخيص مستودع ضريبي، يتعين على المسجل وفقًا للنظام تقديم طلب بذلك إلى الهيئة-وذلك باستخدام النموذج المعد لذلك الغرض- على أن يتضمن على الأقل على المعلومات التالية:

أ- بيانات مقدم الطلب، بما في ذلك رقم تسجيله لأغراض الضريبة الانتقائية.

ب- تحديد ما إذا كان المستودع الضريبي المراد ترخيصه سيستخدم لإنتاج و/أو لتخزين سلع انتقائية.

ج- نوع السلع الانتقائية التي سيتم تلقيها أو حفظها بموجب ترخيص المستودع الضريبي.

المعلومات المتعلقة بموقع المستودع المراد ترخيصه.

هـ- حساب مبلغ الضمان المالي الإلزامي.

2- يجب تقديم طلب ترخيص منفصل لكل مكان يراد ترخيصه كمستودع ضريبيي.

المادة الثلاثون: الضمان المالي

1- على المرخص له بمستودع ضريبي أو مقدم طلب الترخيص أن يقدم ضمانًا ماليًّا يغطي قيمة الضريبة التي قد تستحق وفقًا لحالات الخضوع للضريبة المتعلقة بهذا المستودع الضريبي.

2- تحتسب الضريبة التي قد تستحق وفقًا للفقرة (1) من هذه المادة، على أساس مجموع الكميات التقديرية التالية وما يقابلها من أسعار بيع التجزئة:

أ- كمية السلع الانتقائية التي يتم حيازتها في المستودع الضريبي.

ب- كمية السلع الانتقائية المطروحة للاستهلاك خلال مدة شهر.

ج- كمية السلع الانتقائية التي وضعت تحت وضع معلق للضريبة الانتقائية خلال مدة شهر.

3- للهيئة تخفيض قيمة الضمان المالي، علمًا بأن الحد الأدنى للضمان المالي المحتسب هو 5% من القيمة المحتسبة وفقًا للفقرة (2) من هذه المادة.

4- للهيئة أن تطلب زيادة قيمة الضمان المالي بحسب تقديرها في حال كان لديها أسباب معقولة بأن الضمان الذي احتسبه المرخص له أو مقدم الطلب غير صحيح.

5- يتم إعادة احتساب الضمان المالي كل 12 شهرًا لكل مستودع ضريبي.

المادة الحادية والثلاثون: المتطلبات الإدارية

دون الإخلال بالمتطلبات الإدارية العامة للمسجلين، يجب أن يكون لدى المرخص له بمستودع ضريبي نظام إداريّ لكل مستودع ضريبي يتضمن المعلومات التالية، على الأقل:

أ- السلع الانتقائية المطروحة للاستهلاك والفواتير المتعلقة بها، أو مستندات النقل في حال نقل السلع الانتقائية في وضع معلق للضريبة.

ب- السلع الانتقائية المصنعة أو التي تم استخدامها في عملية الإنتاج في المستودع الضريبي.

ج- السلع الانتقائية التي تم استلامها أو نقلها تحت وضع معلق للضريبة الانتقائية من أو إلى مستودع ضريبي.

د- يجوز للهيئة طلب أي متطلبات إدارية أخرى ضمن شروط وأحكام ترخيص المستودع الضريبي.

المادة الثانية والثلاثون: تقييم منح الترخيص

1- إضافة إلى الشروط والأحكام الواجب استيفائها للحصول على رخصة المستودع الضريبي وفقًا للمنصوص عليه في النظام واللائحة يجب على مقدم الطلب:

أ- أن يكون بوضع مالي سليم.

ب- ألا يكون هو أو ممثله النظامي في إدارة المنشأة التي يزاول من خلالها نشاطه قد سبق إدانته بجريمة مالية ما لم يكن قد رد إليه اعتباره.

ج- أن يتوفر لديه نظام إداري يمكن من خلاله إدارة المستودع الضريبي بامتثال وفقًا لأحكام النظام واللائحة.

د- أن تكون لديه جوانب الأمن والسلامة كافية للحد من الحوادث وفقًا لما تحدده الجهات المختصة.

2- تدرج الهيئة في ترخيص المستودع الضريبي الشروط والأحكام التي يجب أن يستوفيها المرخص له خلال فترة سريان الترخيص.

3- تمنح الهيئة الترخيص حال استيفاء مقدم طلب الترخيص للشروط والأحكام المنصوص عليها في النظام واللائحة.

4- لأغراض حماية الإيرادات، يجوز للهيئة أن تقوم في أي وقت بتعديل الشروط والأحكام التي بموجبها تم منح ترخيص المستودع الضريبي. وعلى الهيئة إبلاغ المرخص قبل سبعة (7) أيام من دخول التعديلات الجديدة حيز النفاذ.

المادة الثالثة والثلاثون: التعديل على الترخيص

1- على المرخص له بمستودع ضريبي أن يبلّغ الهيئة، بموجب إشعار كتابي، عند حدوث تغييرات في المعلومات الواردة في طلب الترخيص للمستودع الضريبي.

2- يتم تقديم الإشعار الوارد في الفقرة (1) من هذه المادة قبل حدوث التغييرات، أو إذا لم يكن ذلك ممكنًا، فيتم تقديمه في موعد أقصاه ثلاثون (30) يومًا من حدوث التغييرات.

3- يجوز للهيئة تعديل أو إلغاء الترخيص وفقًا للنظام واللائحة، بناءً على مدى تأثير التغييرات على ترخيص المستودع الضريبي.

المادة الرابعة والثلاثون: مدة الترخيص

1- يعد الترخيص ساريًا لمدة سنة من تاريخ منحه من قبل الهيئة، وذلك ما لم يتم إلغاءه قبل ذلك وفقًا لأحكام النظام واللائحة.

2- عند تجديد الترخيص، فإنه يجوز للهيئة في بعض الحالات أن تزيد مدة صلاحية الترخيص حتى 3 سنوات.

المادة الخامسة والثلاثون: تجديد الترخيص

1- يتم تقديم طلب تجديد الترخيص إلى الهيئة وذلك باستخدام النموذج المعد لذلك الغرض من قبلها خلال 90 يومًا قبل انتهاء صلاحية الترخيص.

2- يجب أن يستوفي مقدم طلب التجديد شروط وأحكام منح الترخيص المنصوص عليها في النظام واللائحة.

3- في حال الموافقة على طلب التجديد، يسري الترخيص الجديد من نهاية اليوم الأخير للترخيص السابق.

4- يجوز للهيئة تحديد شروط وأحكام مختلفة في الترخيص الجديد للمستودع الضريبي عن تلك المبينة في الترخيص السابق.

5- في حال لم تصدر الهيئة قرارًا بشأن تجديد ترخيص المستودع الضريبي قبل تاريخ انتهاء صلاحيته، يكون الترخيص السابق ساريًا حتى صدور القرار.

المادة السادسة والثلاثون: إلغاء أو تعليق الترخيص

1- مع مراعاة المادتين الثالثة عشرة والخامسة والعشرين من النظام، للهيئة اتخاذ ما يلي:

أ- إلغاء ترخيص المستودع الضريبي إذا لم يتم استخدامه لأغراضه لأكثر من 3 أشهر.

ب- تعليق الترخيص.

2- إذا ما قررت الهيئة تعليق أو إلغاء الترخيص، فعليها إبلاغ المرخص له بذلك القرار، مع تحديد تاريخ سريان تعليق الترخيص أو إلغاءه.

3- إذا ما كان هناك أي سلع انتقائية في المستودع الضريبي في تاريخ سريان تعليق الترخيص، لا تعد تلك السلع الانتقائية على أنها قد طرحت للاستهلاك، ولا يجوز إنتاج أو حيازة أي سلع انتقائية إضافية في وضع معلق للضريبة في ذلك المستودع الضريبي خلال فترة تعليق الترخيص.

4- في حال وجود أي سلع انتقائية في المستودع الضريبي في تاريخ سريان إلغاء الترخيص، تعد السلع الانتقائية قد طرحت للاستهلاك من الوضع المعلق للضريبة.

المادة السابعة والثلاثون: طلب إلغاء الترخيص

1- يتم تقديم طلب إلغاء ترخيص المستودع الضريبي إلى الهيئة وذلك باستخدام النموذج المعد لذلك الغرض من قبلها، على أن يتضمن على الأقل المعلومات التالية:

أ- معلومات عن المرخص له بمستودع ضريبي، تتضمن رقم تسجيله لأغراض الضريبة الانتقائية ورقم رخصة المستودع الضريبي.

ب- أسباب تقديم طلب إلغاء الترخيص.

2- قبل موافقة الهيئة على طلب إلغاء ترخيص المستودع الضريبي، على المرخص له أن يقوم بأي من الآتي:

أ- وضع السلع الانتقائية الموجودة في المستودع الضريبي المراد إلغاء ترخيصه تحت وضع معلق للضريبة آخر.

ب- الإقرار عن الضريبة المستحقة، نتيجة للإفراج عن السلع الانتقائية من المستودع الضريبي، وسدادها بواسطة إقرار ضريبي.

3- على المرخص له إبلاغ الهيئة فور إنهاء إجراءات طلب إلغاء ترخيص المستودع الضريبي.

الفصل السابع عشر: وضع السلع الانتقائية تحت وضع معلق للضريبة

المادة الثامنة والثلاثون: نقل السلع الانتقائية تحت وضع معلق للضريبة

1- للمرخص له بمستودع ضريبي إرسال وتلقي السلع الانتقائية تحت وضع معلق للضريبة.

2- عند استيراد السلع الانتقائية، يجوز نقل السلع الانتقائية تحت وضع معلق للضريبة إذا تم نقلها إلى مستودع ضريبي مرخص في المملكة لمستورد السلع الانتقائية أو في أي دولة عضو.

3- يكون المرخص له بمستودع ضريبي الذي أرسل السلع الانتقائية مسؤولًا عن وضع السلع الانتقائية تحت وضع معلق للضريبة الانتقائية.

المادة التاسعة والثلاثون: مستند نقل السلع الانتقائية

1- لا يتم نقل السلع الانتقائية تحت وضع معلق للضريبة إلا بموجب مستند يسمح بنقل السلع الانتقائية. ويجب إرفاق نسخة من هذا المستند مع السلع الانتقائية التي يتم نقلها في جميع مراحل عملية النقل.

2- يتم تقديم طلب الحصول على مستند نقل السلع الانتقائية بواسطة النموذج المعد من قبل الهيئة.

3- يجب أن يتضمن النموذج المشار إليه في الفقرة (2) من هذه المادة المعلومات التالية، على الأقل:

أ- تفاصيل السلع الانتقائية التي سوف يتم نقلها تحت وضع معلق للضريبة الانتقائية، متضمنًا الآتي:

1- نوع السلع الانتقائية.

2- كمية السلع الانتقائية.

3- الضريبة الانتقائية المستحقة إذا تم الإفراج عن السلع أثناء عملية النقل.

ب- بيانات عن منشأ السلع الانتقائية التي يتم نقلها، والذي يمكن أن يكون:

1- مستودع ضريبي مرخص مقره المملكة.

2- الاستيراد.

3- مستودع ضريبي مرخص مقره دولة عضو أخرى.

ج- وجهة السلع الانتقائية التي يتم نقلها، والتي يمكن أن تكون:

1- مستودع ضريبي مرخص مقره المملكة.

2- التصدير أو مستودع ضريبي مرخص مقره دولة عضو أخرى.

3- مستودع ضريبي مرخص مقره دولة عضو ثالثة عبر المملكة.

د- وسيلة النقل.

هـ- المدة الزمنية المقدرة لإتمام عملية النقل.

4- إذا كانت وجهة النقل مستودع ضريبي وكان المرسل شخص آخر بخلاف المرخص له، على المتلقي المرخص له الموافقة أولًا على النقل قبل أن تدرس الهيئة طلب النقل.

5- في حال وافقت الهيئة على طلب النقل، تقوم بإصدار مستند برقم مميز يتم طباعته على مستند النقل يسمح للمرخص له بنقل السلع الانتقائية تحت وضع معلق للضريبة.

6- يعد مستند نقل السلع الانتقائية ساريًا لمدة 14 يومًا من تاريخ إصداره.

المادة الأربعون: إصدار قرار بشأن طلب مستند نقل السلع الانتقائية

1- للهيئة منح أو رفض منح مستند نقل السلع الانتقائية.

2- على الهيئة إبلاغ مقدم طلب النقل المرخص له بقرارها المتعلق بطلب النقل خلال 24 ساعة من تاريخ تقديمه.

3- في حال لم تقم الهيئة بإبلاغ المرخص له خلال المدة الزمنية المنصوص عليها في الفقرة (2) من هذه المادة، ولم تقم بتمديد المدة وفقًا للفقرة (4) من هذه المادة، يعد مستند نقل السلع الانتقائية مقبولًا.

4- بما لا يتعارض مع الأحكام الواردة في الفقرة (2) من هذه المادة، للهيئة أن تأخذ وقت أطول لفحص السلع الانتقائية ووسائل نقلها قبل أن تتخذ قرارًا بشأن طلب النقل، إذا رأت أن ذلك ضروري.

المادة الحادية والأربعون: تعديل أو إلغاء طلب نقل السلع الانتقائية قبل إصداره

1- يجوز للمرخص له بمستودع ضريبي أن يلغي أو يعدل طلب نقل السلع الانتقائية في أي وقت قبل أن تصدر الهيئة قرارها بشأن الطلب.

2- إذا احتوى طلب التعديل على تغيير الوجهة، وكان المتلقي المرخص له شخص أخر بخلاف الجهة الأصلية، تطبق عندئذ الفقرة (4) من المادة الأربعين من اللائحة بتعديلاتها.

3- يمدد الوقت الذي تأخذه الهيئة لإصدار قرارها بشأن الطلب وفقًا للفقرة (2) من المادة الأربعين من اللائحة، في حال القيام بأي تعديل على الطلب.

المادة الثانية والأربعون: تعديل أو إلغاء مستند نقل السلع الانتقائية بعد إصداره

1- يجوز تعديل أو إلغاء مستند نقل السلع الانتقائية في أي وقت بناءً على طلب المرسل المرخص له طالما لم تبدأ عملية نقل السلع الانتقائية، خلال مدة سريان المستند.

2- على المرسل المرخص طلب إلغاء مستند نقل السلع الانتقائية في حال علم أنه لن يستخدم المستند.

3- يجوز تعديل وجهة السلع الانتقائية خلال مدة سريان مستند النقل، قبل الإفراج عنها وفقًا للمادة الثامنة والثلاثين من هذه اللائحة.

4- إذا احتوى طلب التعديل على تغيير الوجهة، وكان المتلقي المرخص له شخص أخر بخلاف الجهة الأصلية، تطبق عندئذ الفقرة (4) من المادة التاسعة والثلاثين من اللائحة بتعديلاتها.

5- يقدم المرسِل المرخص له طلب التعديل أو الإلغاء بواسطة النموذج المعد من قبل الهيئة.

6- تطبق المادة الحادية والأربعون من اللائحة مع إجراء التعديلات اللازمة على طلب التعديل الذي يقدم وفقًا لهذه المادة.

المادة الثالثة والأربعون: رفض نقل السلع الانتقائية من قبل المتلقي

1- في حال كان وجهة السلع الانتقائية وفقًا لمستند النقل، مرخص له بمستودع ضريبي، يجوز له رفض نقل السلع في أي وقت قبل تفريغ المركبة وقبل تقديم تقرير التفريغ إلى الهيئة وفقًا للمادة الرابعة والأربعين من اللائحة.

2- في حال رفض المتلقي المرخص له بمستودع ضريبي، نقل السلع الانتقائية، على المرسل المرخص له، تعديل الوجهة أو إلغاء مستند نقل السلع الانتقائية وإعادة السلع الانتقائية إلى المرسل المرخص له وفقًا للمواد الواردة في هذا الفصل.

المادة الرابعة والأربعون: فسح مستند نقل السلع الانتقائية

1- على المتلقي المرخص له تفريغ السلع الانتقائية وتقديم تقرير بذلك إلى الهيئة عند وصول السلع وذلك في حال كانت الوجهة المحددة في طلب النقل مستودع ضريبي آخر.

2- يتضمن تقرير التفريغ المشار إليه في الفقرة (1) من هذه المادة معلومات عن كمية ونوع السلع الانتقائية التي تم تفريغها من وسلة النقل في مكان المتلقي.

3- يقدم المُرسِل المرخص له المستندات الدالة على إتمام عملية التصدير إلى الهيئة في حال كانت الوجهة المحددة في مستند نقل السلع الانتقائية التصدير.

4- يعد مستند نقل السلع الانتقائية قد تم فسحه في إحدى الحالتين التاليتين:

أ- تقديم تقرير التفريغ إلى الهيئة.

ب- تقديم مستند إثبات التصدير الصادر من الجمارك إلى الهيئة.

5- إذا وجد اختلاف بين كمية السلع الانتقائية المدرجة في مستند نقل السلع الانتقائية وتقرير التفريغ أو مستند إثبات التصدير، يتم اعتبار الفارق كميةً تم الإفراج عنها من الوضع المعلق للضريبة الانتقائية.

المادة الخامسة والأربعون: تصريح النقل الشهري

1- بما لا يتعارض مع المواد الأخرى الواردة في الفصل السادس عشر من هذه اللائحة، يتم إلغاء المتطلبات الخاصة بكل نقل للسلع الانتقائية تحت وضع معلق للضريبة والمقدم لها عبر مستند النقل لمرة واحدة، في الحالات الآتية:

أ- في حال كان النقل للسلع الانتقائية بين مستودعين يحوزهما نفس المرخص له.

ب- يوجد لدى المرخص له نظام إداري يمكنه من تتبع النقل بين المستودعات الضريبية بصورة منفصلة.

ج- قدم المرخص له تقريرًا شهريًّا يدرج فيه جميع عمليات النقل التي حدثت بين مستودعاته الضريبية.

2- يجب أن يشمل تصريح النقل المشار إليه في الفقرة الفرعية (ج) من الفقرة (1) من هذه المادة المعلومات التالية عن كل عملية نقل، على الأقل:

أ- معلومات المرخص له بمستودع ضريبي مقدم تصريح النقل.

ب- أرقام المستودعات الضريبية التي تم الإرسال من خلالها، والتي تم الاستلام فيها، على التوالي.

ج- تاريخ الإرسال في المستودعات المرسلة وتاريخ الاستلام في المستودعات المستلمة.

د- كميات السلع الانتقائية المرسلة والمستلمة في المستودعات المعنية.

3- تعد أي اختلافات بين السلع الانتقائية المرسلة والمستلمة في المستودعات الضريبية المعنية مطروحة للاستهلاك في المستودع الضريبي المرسل.

4- لأغراض الفقرتين (1) و(2) من هذه المادة، يجب تضمين عمليات النقل في تصريح النقل الخاص بالشهر الذي تم فيه إرسال النقل.

5- يجب أن يقدم تصريح النقل الشهري إلى الهيئة خلال مدة 15 يوم بعد نهاية الشهر.

الفصل الثامن عشر: الإعفاء والخصم واسترداد الضريبة الانتقائية

المادة السادسة والأربعون: الإعفاء المتعلق بالاستيراد

1- تعفى السلع الانتقائية المستوردة بصحبة المسافرين القادمين إلى المملكة مع أمتعتهم الشخصية من الضريبة إذا كانت تلك السلع معفاة من الرسوم الجمركية بموجب نظام (قانون) الجمارك الموحد لدول مجلس التعاون لدول الخليج العربية.

2- دون الإخلال بأية أنظمة أخرى في المملكة، تُستحق الضريبة على كامل الكمية للسلع الانتقائية إذا تجاوزت الحد المسموح للإعفاء في الفقرة (1) من هذه المادة.

المادة السابعة والأربعون: إعفاء السلع الانتقائية التي تم بيعها للمسافرين على رحلة دولية

1- تعفى السلع الانتقائية من الضريبة إذا تم بيعها إلى المستهلك من إحدى محلات الأسواق الحرة المرخصة كمستودع ضريبي إذا قدم المستهلك بطاقة صعود إلى الطائرة لرحلة جوية دولية تغادر خلال مدة 24 ساعة من وقت البيع.

2- يتم إثبات الإعفاء الصادر من المرخص له المشار إليه في الفقرة (1) من هذه المادة بموجب الرقم التعريفي (الباركود) لبطاقة صعود الطائرة.

3- لأغراض هذه المادة، الرحلة الجوية الدولية تعني رحلة جوية مباشرة أو غير مباشرة بين المكان الذي تقلع منه الطائرة داخل المملكة والمكان الذي تهبط فيه الطائرة خارج المملكة.

المادة الثامنة والأربعون: الإعفاء للهيئات الدولية

1- تعفى من الضريبة-بشرط المعاملة بالمثل-الهيئات الدبلوماسية والقنصلية والمنظمات الدولية ورؤساء وأعضاء السلكين الدبلوماسي والقنصلي المعتمدون لدى المملكة.

2- يطبق هذا الإعفاء فقط عند الاستيراد أو عند تقديم الإقرار الضريبي.

3- على أي شخص يطبق الإعفاء المنصوص عليه في الفقرة (1) من هذه المادة أن يقدم إلى الهيئة، بناء على طلبها، دليلًا كافيًا عن وجهة تلك السلع الانتقائية.

4- في حال لم يتم تقديم دليلًا كافيًا عن وجهة السلع الانتقائية التي تم إعفاؤها أو إذا اتضح أن السلع الانتقائية لم تصل إلى الوجهة المعفية، للهيئة رفض الإعفاء وفرض التقييم الضريبي وفقًا لأحكام النظام وهذه اللائحة.

المادة التاسعة والأربعون: خصم ضريبة السلع الانتقائية المستخدمة في الإنتاج

1- يجوز للمرخص له بمستودع ضريبي أن يخصم من الضريبة المستحقة مبلغ الضريبة الانتقائية الذي قام بسداده عن سلع انتقائية تم استخدامها في إنتاج سلع انتقائية أخرى.

2- تخصم الضريبة عن طريق الإقرار الضريبي للمستودع الضريبي الذي استخدمت فيه تلك السلع كمواد أولية في عملية الإنتاج.

3- الضريبة المخصومة هي مبلغ الضريبة التي تم سدادها على السلع الانتقائية التي استخدمت كمواد أولية في عملية الإنتاج المشمولة في الإقرار الضريبي.

المادة الخمسون: طلب استرداد الضريبة

1- للمسجل لأغراض الضريبة الانتقائية تقديم طلب استرداد الضريبة الانتقائية إلى الهيئة.

2- يجب تقديم طلب استرداد الضريبة إما باستخدام الإقرار الخاص بالضريبة الانتقائية أو أي نموذج أخر تحدده الهيئة.

3- يتضمن طلب استرداد الضريبة المعلومات التالية، على الأقل:

أ- بيانات مقدم الطلب.

ب- معلومات عن نوع وكمية ومنشأ السلع الانتقائية التي يطالب باستردادها.

ج- قيمة الضريبة التي تم سدادها عند طرح السلع الانتقائية للاستهلاك.

4- لأغراض التحقق من صحة طلب الاسترداد، يجب أن يرفق مع الطلب المعلومات المؤيدة لقيمة الضريبة التي تم سدادها مسبقًا عند طرح السلع الانتقائية للاستهلاك في المملكة.

5- تقوم الهيئة بالنظر في طلب استرداد الضريبة فقط في حال تقديمه خلال تسعين يومًا من تاريخ سداد الضريبة عن السلع الانتقائية التي تم طرحها للاستهلاك.

المادة الحادية والخمسون: استرداد الضريبة المسددة بالزيادة

1- على الهيئة رد الضريبة التي سددت بالزيادة عن الضريبة المستحقة.

2- يطبق استرداد الضريبة وتتم الموافقة عليه من قبل الهيئة فقط للأشخاص المسجلين الذين سددوا الضريبة بالزيادة.

المادة الثانية والخمسون: استرداد الضريبة المتعلقة بالتصدير

1- على الهيئة رد الضريبة المسددة عن السلع الانتقائية التي يتم نقلها أو تصديرها خارج المملكة.

2- استثناءً من الفقرة (1) من المادة الخمسين من اللائحة، يجوز للأشخاص المسجلين لأغراض تجارية في أي دولة عضو، وللأشخاص الذين يمارسون نشاط التصدير أن يقدموا طلبًا لاسترداد الضريبة الانتقائية.

3- مع مراعاة متطلبات الاسترداد المنصوص عليها في المادة الخمسين من اللائحة، يجب أن يرفق بطلب استرداد الضريبة ما يلي:

أ- طلب إلغاء تفعيل الأختام الضريبية الموضوعة على السلع الانتقائية المحددة.

ب- نسخة من مستند التصدير أو أي مستند آخر يثبت نقل السلع الانتقائية من المملكة.

المادة الثالثة والخمسون: استرداد الضريبة المعفاة

1- على الهيئة رد الضريبة التي تم سدادها على السلع الانتقائية التي قد تكون طرحت للاستهلاك إذا كان المستهلك يستحق الإعفاء وفق النظام.

2- استثناءً من الفقرة (1) من المادة الخمسين من اللائحة، يجوز للهيئات الدبلوماسية والقنصلية والمنظمات الدولية ورؤساء وأعضاء الهيئات الدبلوماسية والقنصلية المعتمدين لدى الجهات المختصة في المملكة أن يتقدموا بطلبات لاسترداد الضريبة الانتقائية.

3- مع مراعاة متطلبات الاسترداد المنصوص عليها في المادة الخمسين من اللائحة، يرفق مع طلب الاسترداد المستند الذي يثبت أن السلع الانتقائية قد تكون طرحت للاستهلاك وأن المستهلك يستحق الإعفاء وفق النظام.

المادة الرابعة والخمسون: صدور قرار بشأن طلبات استرداد الضريبة

1- تقوم الهيئة بالتحقق من طلب الاسترداد، ولها رفض الطلب في الحالات الآتية:

أ- عدم تعبئة طلب الاسترداد أو عدم تقديمه بطريقة صحيحة.

ب- عدم تقديم طلب الاسترداد خلال المدة الزمنية المحددة.

ج- إذا لم يكن طلب الاسترداد مصحوبًا بالمستندات المطلوبة.

د- إذا لم تستطع الهيئة التحقق، استنادًا إلى المستندات المقدمة، من أحقية مقدم الطلب في استرداد الضريبة وفقًا للنظام واللائحة.

2- تصدر الهيئة قرارها بشأن طلب استرداد الضريبة الانتقائية بموجب إشعار ترسله إلى مقدم الطلب خلال ثلاثين يومًا من تاريخ تقديم الطلب، وإلا اعتبر الطلب مرفوضًا.

3- يجوز للإدارة المعنية بالهيئة، ولمرة واحدة فقط تمديد المدة المشار إليها في الفقرة (2) من هذه المادة إلى مدة أخرى مماثلة، على أن يصدر قرار التمديد قبل نهاية المدة الأولى تبلغ مقدم الطلب بذلك.

الفصل التاسع عشر: تطبيق النظام

المادة الخامسة والخمسون: صلاحيات الهيئة في التدقيق وتطبيق النظام

1- لأغراض التدقيق وتطبيق النظام، يجوز لمراقبي ومفتشي الهيئة:

أ- دخول المستودعات الضريبية وأي مواقع أخرى يتم فيها حيازة سلع انتقائية.

ب- الدخول إلى أي وسيلة نقل تستخدم لنقل السلع الانتقائية.

ج- الطلب من أي وسيلة نقل تستخدم لنقل سلع انتقائية التوجه إلى أي مكان في المملكة.

الاطلاع على أي معلومات تتعلق بالسلع الانتقائية الموجودة في أي مكان أو وسيلة نقل مستخدمة لحيازة أو نقل السلع الانتقائية.

هـ- أخذ أو طلب عينة من أي سلعة انتقائية موجودة داخل أي وسيلة نقل أو مكان يستخدم لحيازة أو نقل السلع الانتقائية.

2- لمراقبي ومفتشي الهيئة ممارسة كافة الصلاحيات الممنوحة لها في الفقرة (1) من هذه المادة فيما يتعلق بالسلع الانتقائية التي يتم حيازتها، أو التي يوجد لديهم أسباب معقولة بحيازتها بالمخالفة لأحكام النظام أو اللائحة.

الفصل العشرون: أحكام عامة

المادة السادسة والخمسون: تسليم الإشعارات

في حال لم يكن للمرسل إليه مقر إقامة معروف، للهيئة تحديد أي وسيلة تراها مناسبة لإرسال هذه الإشعارات.

المادة السابعة والخمسون: المدد الزمنية

1- فيما لم يرد بشأنه نص خاص، لغرض احتساب المدد الزمنية يعتبر الإشعار قد تم من تاريخ تسليمه للمرسل إليه.

2- في حال صادف انتهاء المدة الزمنية المحددة لإتمام أي إجراء يوم إجازة رسمية، يتم تمديد المدة المحددة إلى أول يوم عمل تالي.

المادة الثامنة والخمسون: المكافئات المالية

يجوز لمجلس الإدارة أن يمنح مكافأة مالية لأي شخص من غير موظفي الهيئة في حال ساهم في الكشف عن أي مخالفة لأحكام النظام أو اللائحة ونتج عن ذلك تحصيل ضريبة أو غرامة، على ألا تتجاوز 2.5% من قيمة الغرامة التي يتم تحصيلها أو 1000.000 ريال سعودي، أيهما أقل.

الفصل الحادي والعشرون: أوامر الحصص

المادة التاسعة والخمسون: إصدار أوامر الحصص

1- يجوز للهيئة أن تصدر أوامر حصص تقيد كمية السلع الانتقائية المسموح بطرحها للاستهلاك خلال فترة معينة بما يتناسب مع معدل كمية السلع الانتقائية المسموح بطرحها للاستهلاك خلال الفترات الزمنية المماثلة والسابقة لأوامر الحصص، وإذا لم يتقيد الشخص الخاضع للضريبة بأمر الحصة تحصل الضريبة على الكمية الزائدة عن أمر الحصة وفق النسبة الجديدة للضريبة.

2- تقوم الهيئة بإبلاغ الشخص المسجل لأغراض الضريبة الانتقائية بالحصة المقررة له وفقًا لأمر الحصة.

3- يشمل أمر الحصة المعلومات التالية، على الأقل:

أ- نوع السلع الانتقائية الخاضعة للأمر.

ب- كمية السلع الانتقائية وفقًا لأمر الحصة.

ج- مجموعة المسجلين للضريبة الانتقائية الخاضعين للحصة.

د- مدة سريان أمر الحصة.

الفصل الثاني والعشرون: أحكام انتقالية

المادة الستون: السلع الانتقائية التي يتم حيازتها في تاريخ سريان النظام

1- تستحق الضريبة الانتقائية فورًا على كافة السلع الانتقائية الموجودة داخل المملكة من تاريخ دخول النظام حيز النفاذ، شريطة أن تكون تلك السلع الانتقائية:

أ- غير موضوعة تحت وضع معلق للرسوم الجمركية ما لم توضع برسم المملكة.

ب- غير مملوكة لأي جهة حكومية.

ج- أن تكون مخصصة لأغراض تجارية.

2- لأغراض الفقرة (1) من هذه المادة، تكون السلع الانتقائية مخصصة لأغراض تجارية، إذا تجاوزت قيمة وعاءها الضريبي ستين ألف (60.000) ريال سعودي وفقًا للمادة الثامنة من اللائحة.

3- على الأشخاص الحائزين لسلع انتقائية وفقًا للفقرة (1) من هذه المادة احتساب الضريبة المستحقة عن السلع الانتقائية التي بحوزتهم وفقًا لأحكام النظام واللائحة والإقرار عنها وسدادها بواسطة إقرار انتقالي واحد إلى الهيئة خلال 45 يومًا من تاريخ نفاذ اللائحة.

4- تحدد الهيئة طرق تقديم الإقرار الانتقالي للضريبة الانتقائية وسدادها.

المادة الحادية والستون: التسجيل لأغراض الضريبة الانتقائية

يعد مسجلًا لأغراض الضريبة الانتقائية، أي شخص يقوم بأنشطة تلزمه بالتسجيل لأغراض الضريبة لدى الهيئة وفقًا للمادة السادسة من النظام، من تاريخ دخول النظام حيز النفاذ شريطة أن يتقدم هذا الشخص للتسجيل خلال 30 يومًا من تاريخ نفاذ اللائحة.

المادة الثانية والستون: إنتاج السلع الانتقائية وترخيص المستودعات الضريبية

يعد أي شخص يقوم بإنتاج سلع انتقائية اعتبارًا من تاريخ نفاذ النظام حائزًا لترخيص مستودع ضريبي ويستثنى من حكم الفقرة (3) من المادة الستين من اللائحة، على أن يقوم بتقديم طلب ترخيص لمستودع ضريبي خلال 30 يومًا من تاريخ نفاذ اللائحة، وينتهي هذا الترخيص الحكمي إذا تم رفض طلبه.

الفصل الثالث والعشرون: أحكام ختامية

المادة الثالثة والستون: التعارض

يلغى أي حكم من أحكام اللائحة في حالة تعارضه مع أي قرار تتخذه اللجنة الوزارية وفقًا لصلاحياتها المنصوص عليها في الاتفاقية.

المادة الرابعة والستون: تاريخ سريان اللائحة

تنشر هذه اللائحة في الجريدة الرسمية ويعمل بها اعتبارًا من تاريخ نفاذ النظام.