إنفاذًا لتوجيهات خادم الحرمين الشريفين وولي العهد.. المملكة تقدم دعمًا اقتصاديًا لعجز الموازنة المخصصة للرواتب استجابةً للاحتياج العاجل لدعم الحكومة اليمنية بقيمة 1.3 مليار ريال

![]() العميد طلال الشلهوب.. مهنية الرسالة الأمنية وبناء الوعي المجتمعي

العميد طلال الشلهوب.. مهنية الرسالة الأمنية وبناء الوعي المجتمعي

![]() وظائف شاغرة لدى فروع مجموعة التركي

وظائف شاغرة لدى فروع مجموعة التركي

![]() نائب أمير مكة المكرمة يرأس اجتماع اللجنة الدائمة للحج والعمرة

نائب أمير مكة المكرمة يرأس اجتماع اللجنة الدائمة للحج والعمرة

![]() بعد ارتفاع طفيف.. أسعار النفط تستقر عند التسوية

بعد ارتفاع طفيف.. أسعار النفط تستقر عند التسوية

![]() الشؤون الاقتصادية يناقش مشروعات نظام المنافسات والمشتريات الحكومية والفضاء

الشؤون الاقتصادية يناقش مشروعات نظام المنافسات والمشتريات الحكومية والفضاء

![]() أبطال مسلسل شارع الأعشى في ضيافة الوليد بن طلال

أبطال مسلسل شارع الأعشى في ضيافة الوليد بن طلال

![]() بين الإفطار والسحور.. المشي والجري أسلوب حياة بوادي حنيفة

بين الإفطار والسحور.. المشي والجري أسلوب حياة بوادي حنيفة

![]() وظائف شاغرة في شركة بترورابغ

وظائف شاغرة في شركة بترورابغ

![]() #يهمك_تعرف | الدفاع المدني يوضح مخاطر الفرّامات والأجهزة الحادة

#يهمك_تعرف | الدفاع المدني يوضح مخاطر الفرّامات والأجهزة الحادة

![]()

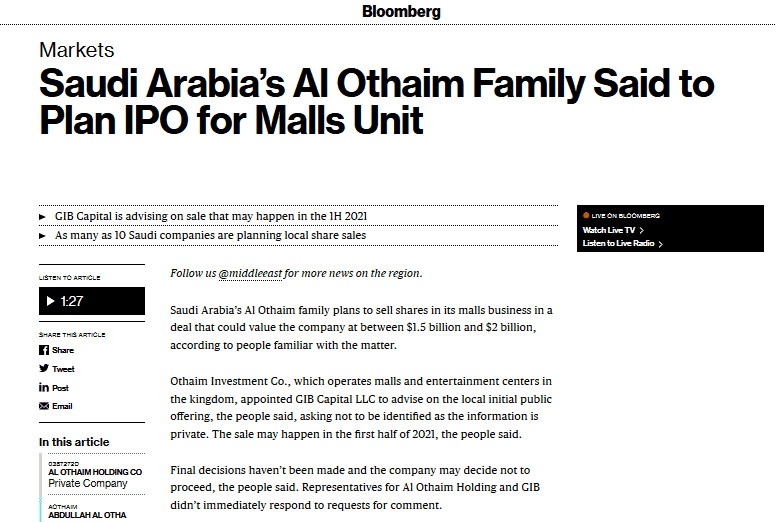

بلومبرغ: العثيم قد تطرح حصة من أسهمها في مراكز التسوق في تداول

تعتزم مجموعة العثيم طرح جزء من أسهمها في مراكز التسوق الخاصة بها في بورصة تداول، في صفقة تُقدر بنحو 1.5 مليار دولار إلى ملياري دولار، بحسب وكالة بلومبرغ.

ونقلت بلومبرغ عن مصادرها أن شركة العثيم للاستثمار التي تدير مراكز التسوق والترفيه في المملكة استعانت بـ بنك جي آي بي كابيتال GIB Capital LLC لتقديم المشورة بشأن الطرح العام الأولي المحلي.

وأشارت المصادر إلى أن الطرح قد يحدث في النصف الأول من عام 2021، لافتين أن القرارات النهائية لم تتخذ بعد وقد تقرر الشركة عدم المضي قدمًا.

ولم يرد ممثلو العثيم القابضة على الفور على طلبات التعليق من بلومبرغ.

وقالت بلومبرغ إنه في حين أن القيمة الإجمالية لأصول عائلة العثيم ليست واضحة، فإن حصة العثيم القابضة في أسواق عبدالله العثيم تبلغ نحو 766 مليون دولار، وذلك وفقًا للبيانات التي جمعتها الوكالة.

ولفتت الوكالة إلى أن الشركات السعودية تأخذ زمام المبادرة في عروض الاكتتاب الجديدة في وقت كانت فيه الاكتتابات العامة في جميع أنحاء المنطقة نادرة.

وكان المدير التنفيذي في تداول، خالد الحصان، قال في وقت سابق من هذا الشهر إن هناك ما يصل إلى 10 شركات تخطط لطرح أسهمها في البورصة.